Еще три-четыре года назад заголовки газетных статей на тему страхования жизни буквально кричали о том, что жители России не хотят страховаться. «Суеверия мешают россиянам страховаться», — писали «Ведомости», «Россияне не ценят свою жизнь и не хотят ее страховать» — утверждали эксперты «Российской газеты». Но в 2016 году непопулярная раньше отрасль неожиданно показала хорошие результаты. Действительно ли россияне стали более ответственно относиться к возможным рискам или рынок страхования «толкают вверх» иные факторы — разбиралась Наталья Гиевская.

Согласно исследованию аналитического центра НАФИ, взрывной рост в 2016 году продемонстрировала доля страхования жизни, она выросла на 66,3 %, до 214,1 млрд рублей, из них 120-130 млрд рублей приходится на инвестиционное страхование жизни (ИСЖ). Эксперты связывают это с оживлением кредитования и ростом популярности инвестпрограмм.

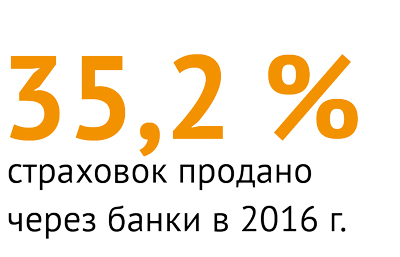

В 2016 году выросли объемы кредитования населения по сравнению с 2015 годом, в особенности ипотечного. Это стало одной из причин значительного увеличения премий по страхованию от несчастных случаев и болезней, то есть роста денежных сумм, которые застрахованные внесли по условиям договора кредитования. Казалось бы, как связаны эти два факта? Дело в том, что хотя по закону страхование жизни не является обязательным условием при получении кредита, фактически банки вынуждают заемщиков пользоваться услугами страховой компании. Благодаря этому, премии по страхованию от несчастных случаев и болезней за прошедший год выросли на 33 %, до 108 млрд рублей, об этом свидетельствует статистика Банка России.

«В кредитовании физических лиц, например, в автокредитовании или ипотеке, банки активно стараются навязать эту услугу. Это позволяет банку снижать риски, связанные с заемщиками, с потерей ими здоровья или работы. Хотя обязательным страхование жизни не является, но, получая кредит в определенном банке и имея какую-то уступку по проценту при оформлении полиса, естественно, ты в конечном итоге заключишь предложенный договор страхования.

«В кредитовании физических лиц, например, в автокредитовании или ипотеке, банки активно стараются навязать эту услугу. Это позволяет банку снижать риски, связанные с заемщиками, с потерей ими здоровья или работы. Хотя обязательным страхование жизни не является, но, получая кредит в определенном банке и имея какую-то уступку по проценту при оформлении полиса, естественно, ты в конечном итоге заключишь предложенный договор страхования.

В противном случае будут просто другие условия по кредиту, другая ставка», — рассказал президент Национального рейтингового агентства (НРА) Виктор Четвериков в интервью федеральным СМИ.

Высокие ставки с высокими рисками

Высокие ставки с высокими рисками

Еще одна причина бума на рынке страхования заключается в том, что население стало отдавать предпочтение не обычным вкладам в банках, а инвестиционному страхованию жизни. Такой выбор, считают эксперты, клиенты банков делают из-за того, что проценты по депозитам постоянно снижаются.

«При инвестиционном страховании жизни заключается договор на срок от трех до пяти лет, вся сумма платится сразу (передается через банк страховой компании — прим. автора), и она инвестируется страховой компанией в те или иные активы.

При этом страховая компания гарантирует возврат вложенных средств и, если получится, еще и прибыль. Однако доходность заранее неизвестна, поскольку она зависит от успешности той или иной стратегии инвестирования», — так прокомментировал аналитик RAEX Алексей Янин ситуацию в своем апрельском интервью.

Получается, что благодарить за значительный рост игрокам страхового рынка можно банковских сотрудников, которые предлагают либо продлевать вклады по низкой ставке, либо вкладываться в более выгодное ИСЖ. Смысл этого вида страхования заключается в следующем. Владелец сбережений приносит свои деньги в банк, который в этом случае выступает в роли посредника между страхователем и страховой компанией. При этом клиент не делает вклад, а вносит накопленные средства как платеж за участие в программе инвестиционного страхования жизни.

Сумма взноса составляет чаще всего от 50-100 тысяч рублей, срок размещения — минимум 3 года. Далее у будущего владельца полиса ИСЖ есть возможность с помощью консультанта выбрать инвестиционную стратегию и степень защиты вложенных денег (до 100 %). После истечения срока действия договора клиент гарантированно получит назад защищенную сумму, плюс инвестиционный доход. При этом чем ниже степень защиты вложений, тем больше можно заработать.

ИСЖ — в чем подвох?

ИСЖ — в чем подвох?

Основное преимущество инвестиционного страхования жизни — потенциально высокий доход. Кроме того, так как с момента оплаты страховой премии до получения страховой выплаты денежные средства принадлежат страховщику и не принадлежат должнику, их не могут конфисковать, арестовать или взыскать по суду.

Главный недостаток ИСЖ — отсутствие гарантированного дохода. Еще один минус — отсутствие гарантийного фонда, который мог бы обеспечить клиенту возврат денег при отзыве лицензии или банкротстве страховой компании.

Продающие подобные продукты банки-агенты не отвечают перед клиентом ничем — юридическую и финансовую ответственность несет исключительно страховая компания. Также, в отличие от владельца банковского вклада, обладатель полиса ИСЖ не сможет досрочно расторгнуть договор и при этом получить все уплаченные страховые взносы.

Эксперты отмечают, что банки часто предоставляют клиенту неполную информацию об ИСЖ, подавая этот вид страхования как альтернативу депозиту, но с большей доходностью. При этом обладателю накоплений не объясняют все возможные риски, человек даже не всегда понимает, что именно покупает.

Проблему в этом видит и Банк России. «Возможна ситуация, когда клиенты страховщиков могут, получив все, что им причитается по договору ИСЖ, остаться недовольными итоговой доходностью своих вложений», — говорится в официальном комментарии ЦБ для журнала Forbes. В феврале этого года регулятор рекомендовал банкам «уделять более пристальное внимание информированию клиентов о возможных рисках, связанных с инвестированием в различные финансовые услуги и инструменты». ЦБ предложил разработать специальную форму уведомления клиента, а также провести обучение персонала и даже вести с согласия клиента аудио- и видеозапись таких продаж.

Разочарование клиентов в таком продукте, как полис ИСЖ, может стать одним из рисков для роста страхового рынка на ближайшие 2-3 года, считают эксперты Аналитического кредитного рейтингового агентства (АКРА). Согласно их прогнозу по российскому рынку страхования до 2021 года, если результаты по ИСЖ будут слабыми, это может остановить небывалый рост сегмента страхования жизни. Если же результаты инвестиций в этот продукт удовлетворят клиентов, сегмент может вырасти втрое.

Статистика

Как изменился российский рынок страхования

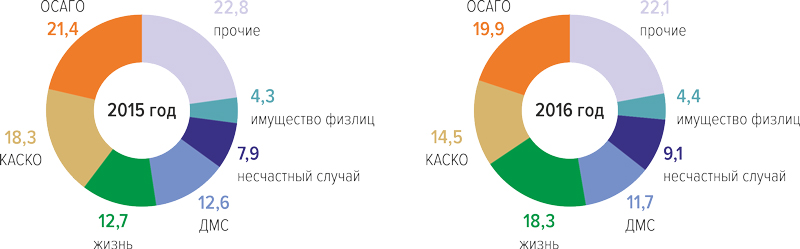

В 2016 году заметно изменилась структура рынка: выросла на 66,3 % и стала крупнейшим сегментом доля страхования жизни, снизились доли страхования транспортных средств (ОСАГО и КАСКО), увеличилась доля страхования от несчастного случая.

Доля разных видов страхования, %

Тенденции и прогнозы

Тенденции и прогнозы

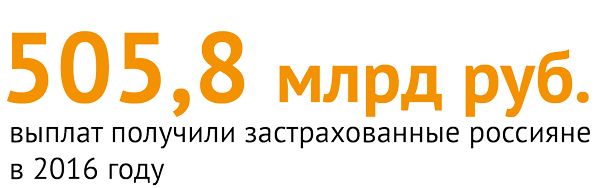

Если говорить о тенденциях на рынке страхования в целом, то все добровольные виды страхования физических лиц, кроме автокаско, показали положительную динамику. Объем страховых премий по добровольным видам страхования за 2016 год составил 921,4 млрд рублей, по обязательным — 259,2 млрд рублей.

В страховании имущества физлиц наблюдается положительная динамика: рост 29,4 % в 2014 году, 13,7 % в 2015 году, 17,1 % в 2016 году. При этом в 2016 году заключено 11 млн договоров по различным направлениям — ипотечное страхование, «коробочные» продукты (предусматривают защиту от наиболее распространенных рисков). Сборы за год выросли с 43,9 до 51,4 млрд рублей, из которых 2,4 млрд пришлось на банковский канал.

Основными игроками в сегменте страхования жизни эксперты НАФИ называют компании «Сбербанк страхование жизни», «Росгосстрах-Жизнь» и «АльфаСтрахование-Жизнь».

По мнению экспертов, в 2017 году ожидается рост рынка на уровне прошлого года, драйверами останутся сегменты страхования жизни, имущества, страхования от несчастных случаев. Также страховщики будут искать новые «точки роста», развивая и ИСЖ, «умные» страховые продукты (например, автокаско с установкой устройства для мониторинга стиля вождения) и функционал классических продуктов.